Tributos na Holding Patrimonial

Receitas vinculadas ao objeto social da empresa e outras receitas e ganhos não vinculados.

- Publicado em 22/05/2022

- Autor: Oneil Cheles Junior

Tributos na Holding Patrimonial

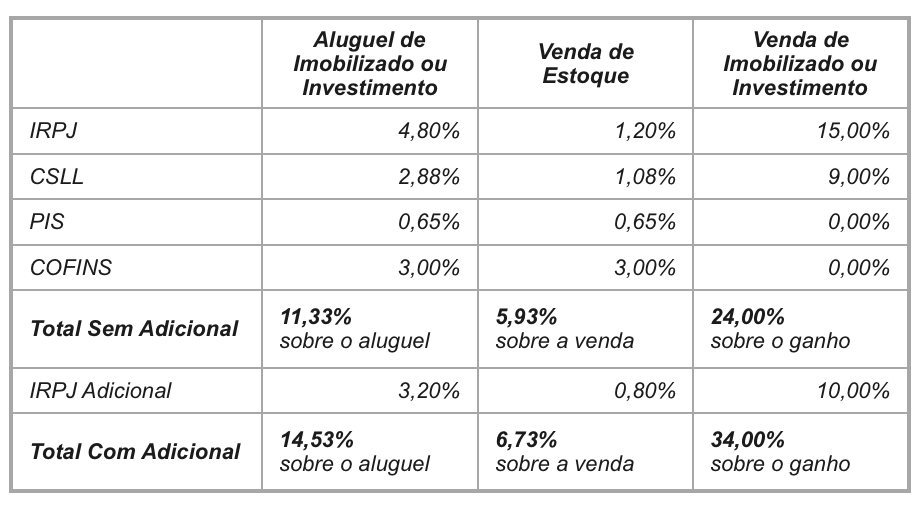

Normalmente, as Holdings Patrimoniais optam pelo regime do Lucro Presumido, cuja tributação pode ser resumida da seguinte forma:

> Receitas vinculadas ao objeto social da empresa: – É aplicado um percentual de presunção de lucro sobre as receitas e, sobre esse resultado, incidem os tributos; e

> Outras receitas e ganhos não vinculados ao objeto social: – A tributação incide diretamente sobre tais receitas e ganhos, sem ser aplicado o percentual de presunção de lucro.

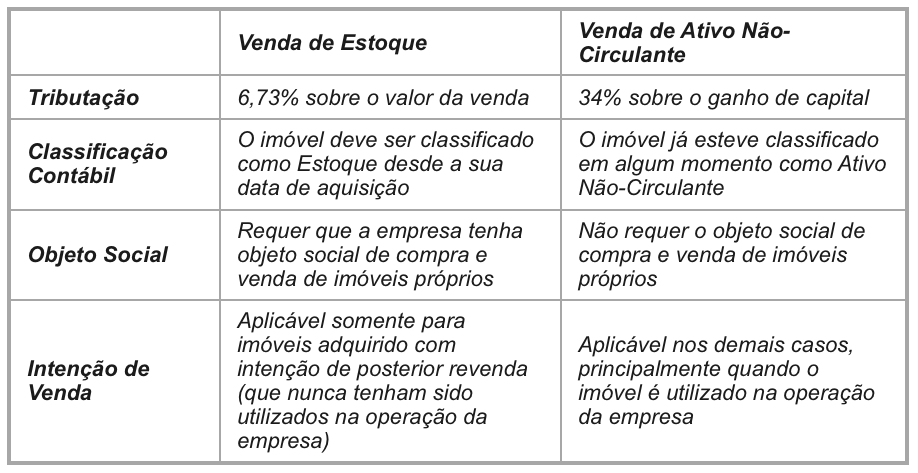

A título de ilustração, se a Holding Patrimonial possui em seu objeto social a atividade de compra e venda de imóveis próprios, a venda do estoque de imóveis será considerada como receita vinculada ao objeto social da empresa e sofrerá uma tributação efetiva de 6,73% sobre o preço de venda.

Por outro lado, se não houver previsão dessa atividade no objeto social da Holding Patrimonial, a tributação será na forma de ganho de capital na venda de bens do ativo não-circulante que é de 34% sobre o ganho de capital.

Veja tabela descritiva abaixo:

Vale ressaltar que os investimentos efetuados em instituições financeiras pela Holding Patrimonial seguem o tratamento da tributação de ganho de capital, com a consequente tributação de 34% sobre o ganho.

Resumidamente, a tributação na venda de um imóvel classificado no Estoque é diferente da tributação na venda de um imóvel classificado como Imobilizado ou Investimento. A principal diferença é que, no primeiro caso, a tributação ocorre sobre o preço de venda do imóvel enquanto que, no segundo caso, a tributação é apenas sobre o ganho de capital (que corresponde à diferença entre o preço de venda e o custo de aquisição registrado na contabilidade).

Para ilustração da necessidade de estudo das opções de classificação contábil, utilizamo-nos destes dois exemplos:

Exemplo 1

Custo de aquisição do imóvel = R$ 300.000,00

Valor de venda do imóvel = R$ 700.000,00

Tributação como Venda de Estoque = R$ 41.510,00 (ou seja, 5,93% sobre o valor de venda)

Tributação como Venda de Imobilizado = R$ 136.000,00 (ou seja, 34% sobre o ganho de capital

Exemplo 2

Custo de aquisição do imóvel = R$ 640.000,00

Valor de venda do imóvel = R$ 700.000,00

Tributação como Venda de Estoque = R$ 41.510,00 (ou seja, 5,93% sobre o valor de venda)

Tributação como Venda de Imobilizado = R$ 14.400,00 (ou seja, 24% sobre o ganho de capital).

Normalmente, quando o preço de venda do imóvel for, pelo menos, 25% superior ao valor contábil, o tratamento tributário mais vantajoso tende a ser o de Venda de Estoque. Caso contrário, se o preço de venda não superar em 25% o valor contábil, o tratamento tributário de Venda de Imobilizado ou Investimento tende a ser mais vantajoso.

O problema é que, teoricamente, a empresa não pode reclassificar o imóvel livremente de forma a se beneficiar da melhor tributação no momento da venda, segundo o art. 215, §14, da Instrução Normativa RFB nº 1700/2017, que determina que um imóvel, uma vez classificado como Imobilizado ou Investimento, deve ser tributado como Venda de Imobilizado ou Investimento, ainda que a empresa reclassifique o imóvel para a conta de Estoque.

Há um bom tempo esse tipo de operação está na mira da Receita Federal.

A título de exemplo, o Conselho Administrativo de Recursos Fiscais (CARF) se manifestou sobre essa questão, por meio do Acórdão 1101-000.929/2013, o qual dispõe:

Assunto: IRPJ Ano-calendário: 2008

LUCRO PRESUMIDO. VENDA DE IMÓVEIS. ATIVO PERMANENTE

O resultado da venda de imóveis contabilizados no Ativo Permanente é tributado como ganho de capital, ainda que antes da alienação eles sejam destinados à revenda e no contrato social da alienante haja previsão, dentre outras, de atividade imobiliária.

A legislação somente permite a incidência sobre a margem presumida de lucro calculada a partir da receita de venda do imóvel quando este é adquirido para revenda.”

Recentemente, a Receita Federal emitiu a Solução de Consulta Cosit nº 7/2021, estabelecendo que é possível dar o tratamento tributário de Venda de Estoque ainda que os imóveis vendidos tenham sido alugados para terceiros, mas desde que a atividade de locação de bens próprios esteja prevista no objeto social da empresa e desde que tais imóveis não tenham sido utilizados na operação da própria empresa ou que tenham sido adquiridos exclusivamente para fins de valorização.

Diante disso, na esfera administrativa ficou pacificado o seguinte entendimento:

Conclusão

É necessário frisar que o Planejamento Tributário envolvendo a reclassificação de bens do Ativo Imobilizado para a conta de Estoques, com o intuito de reduzir a carga tributária na venda de tais bens, precisa ser realizado com muita cautela pois pode estar associado ao risco de autuação por parte do fisco.

Não obstante, ressalta-se que, a mencionada regra é constantemente arguida em processos judiciais, sob a tese de que a empresa que tem em seu objeto social a atividade de compra e venda de imóveis e que consiga demonstrar o efetivo plano de venda do imóvel, o tratamento tributário deveria ser o de Venda de Estoque.

Neste diapasão, muitos advogados tributaristas defendem que esse entendimento por parte do fisco é abusivo e veem a oportunidade do ajuizamento de medida judicial a fim de assegurar o direito de aplicação do percentual de presunção de lucro sobre as receitas de venda de imóveis pelas Holdings Patrimoniais em qualquer hipótese.

Agende reunião sem compromisso e saiba mais sobre tributação e gestão de Holdings Patrimoniais.

OCJ Advocacia Empresarial Tributária

- Telefone: (19) 99935-9191

- Email: contato@ocjadvocacia.com.br

- Rua Célia Pólo Monteiro, 250, Sl. 146, Vinhedo/SP